銀行員の年収・給料はいくら? 年代別・役職別に詳しく解説

しかしながら、日本全国には大きなメガバンクから一般の都市銀行、そして地方銀行まで多々あります。

勤務する銀行によって給与水準は異なり、その差は数百万円単位になることもあります。

ここでは銀行員の年収・給料について、さまざまなデータを見ながら、勤務先や年代、役職別に詳しく紹介します。

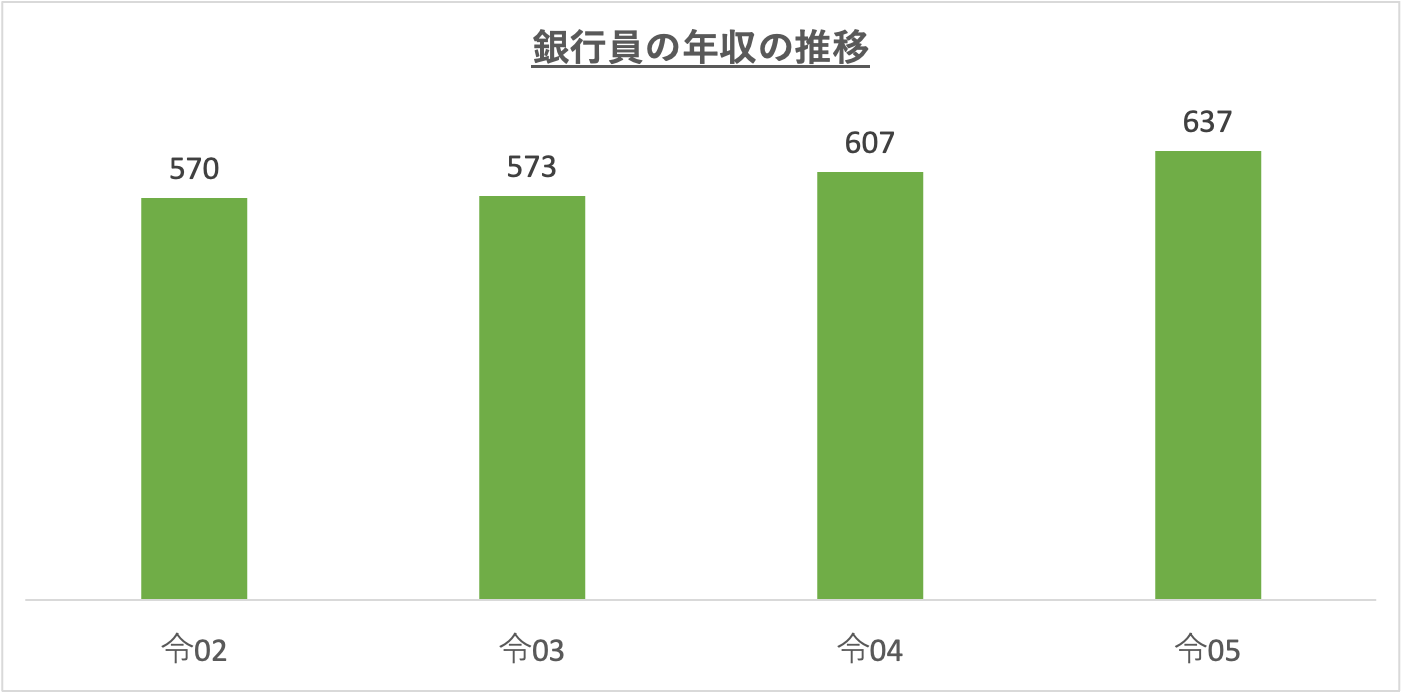

銀行員の平均年収・給料の統計データ

銀行員の平均年収・給料について、各種データをもとに説明します。

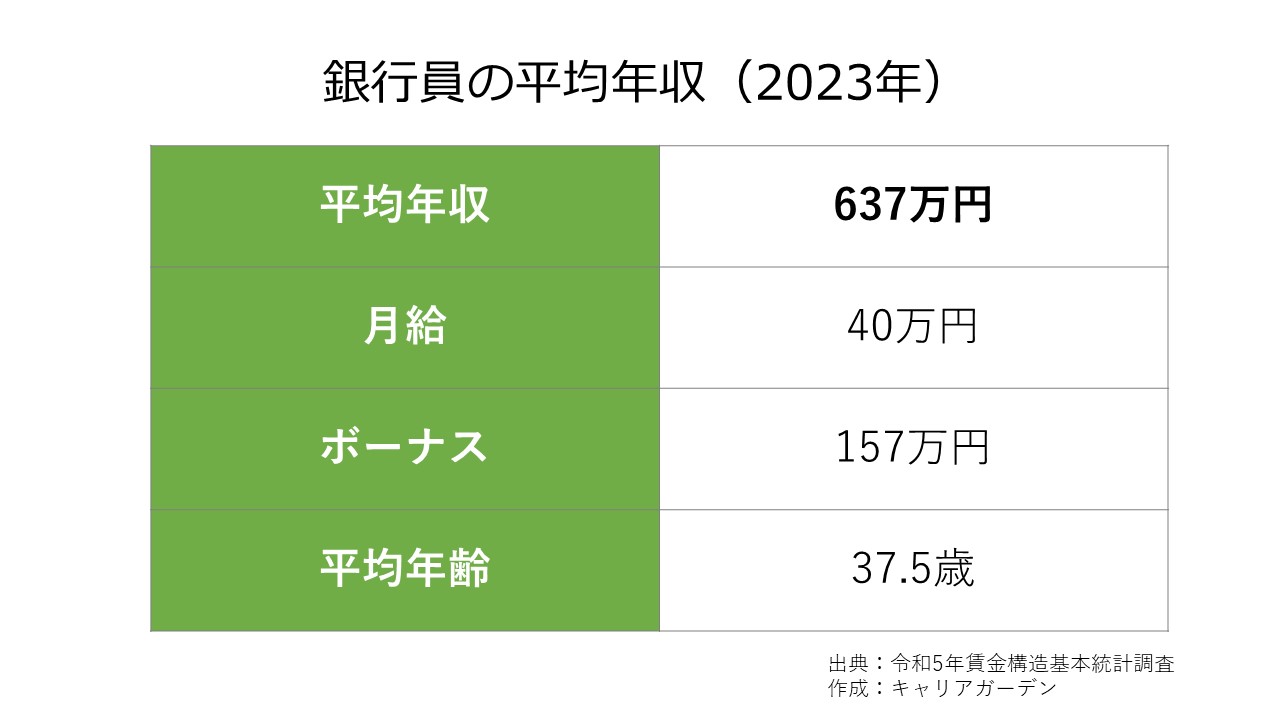

銀行員の平均年収・月収・ボーナス

銀行員の給料・年収は、やや高水準で、安定性があるといえます。

全体的な特徴として、地方銀行よりも規模の大きな都市銀行のほうが、また一般職社員よりも総合職の社員のほうが給与水準は高めです。

「メガバンク」と呼ばれる大手都市銀行に勤める総合職の社員の場合、役職につけば30代後半で年収1000万円を超えるケースもあります。

しかし、管理職や幹部を目指す社員たちは厳しい出世競争を繰り広げており、出世レースから外れてしまうと出向を命じられたり、収入が頭打ちになったりすることもあります。

賃金構造基本統計調査

厚生労働省の令和5年度賃金構造基本統計調査によると、銀行員の平均年収は、37.5歳で637万円ほどとなっています。

※出典:厚生労働省「令和5年度 賃金構造基本統計調査」

※平均年収は、きまって支給する現金給与額×12ヶ月+年間賞与その他特別給与額にて計算。

※本統計はサンプル数が少ないため、必ずしも実態を反映しているとは限りません。

銀行員の手取りの平均月収・年収・ボーナスは

銀行の多くは年に2回のボーナスを支給しており、支給額は1回あたり基本給の2か月分、年間では4か月分が一般的です。

年収550万円の銀行員の場合、手取り月収は27万円~28万円前後と考えられます。

役職がついていない銀行員だと、基本給はそこまで高くなくても、資格手当をはじめとする各種手当や残業代などで、毎月5万円~10万円ほどプラスになることもあります。

都市銀行は福利厚生や待遇も充実しているため、さほど手取りが高くなかったとしても、比較的余裕のある生活を送っている人が多いようです。

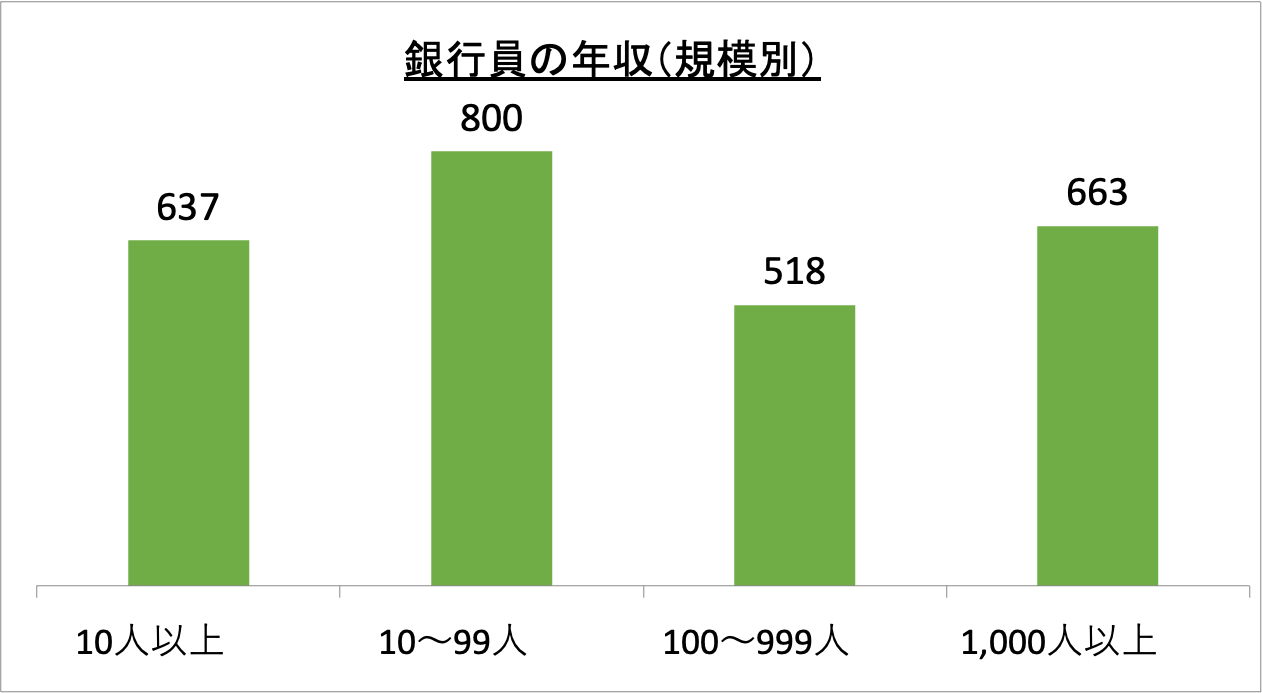

銀行員の勤務先の規模別の年収(令和5年度)

銀行員の年収は、勤務先の企業規模とあまり相関がないようです。

10〜99人規模の事業所に勤める銀行員の年収は800万円、100〜999人規模は518万円、1,000人以上規模は663万円、10人以上規模平均は637万円となっています。

上記グラフの基タイトルは「金融営業職業従事者」で証券会社社員など他職業を含むデータです。

※賃金構造基本統計調査より作成。本統計は調査の母数が少ないため、必ずしも実態を反映していない可能性があります。

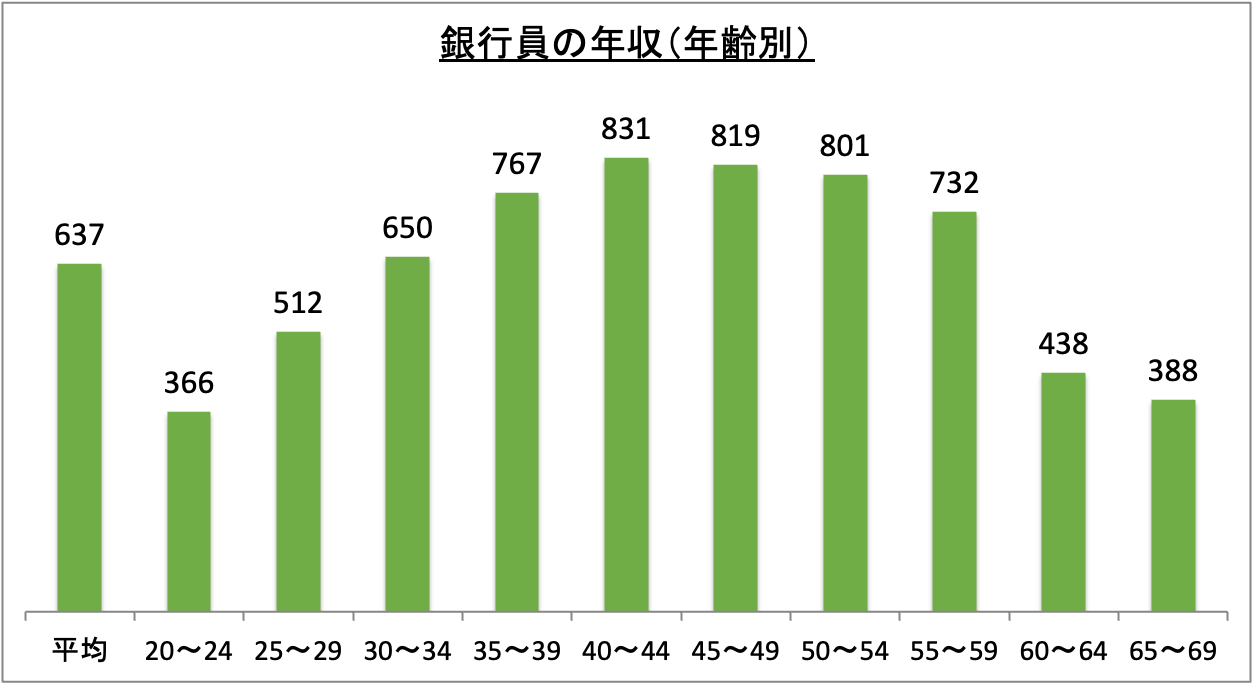

銀行員の勤務先の年齢別の年収(令和5年度)

銀行員の年収を年齢別に見ると、年齢の上昇にしたがって、年収も上がっています。最も年収が高い世代は、40~44歳の831万円です。

全年代の平均年収は637万円となっています。

上記グラフの基タイトルは「金融営業職業従事者」で証券会社社員など他職業を含むデータです。

20代の銀行員の年収

銀行員の初任給は、大卒者で20万円~21万円ほど、大学院卒で23万円ほどが相場ですが、現場で働き始めてからの実績や評価により、人によって給料に差が開いていきやすいのが銀行員の給料の特徴です。

20代なかばになると、年収350~400万円までに達する人もいます。

30代の銀行員の年収

30代になると、平均年収500~600万円ほどに大幅にアップします。

このころになると、係長や課長などの役職に就く人も出始め、優秀であればより大きな支店、重要支店に配属されるケースもみられます。

40代の銀行員の年収

40代の平均年収は、600万円代になることが多いようです。

40代では本部の次長や部長、副支店長や支店長になる人が出てき始め、メガバンクであれば年収800万円を超える人もでてきます。

50代の銀行員の年収

50代になると、平均年収は700万円を超え、メガバンクの場合は1000万円を超える人も珍しくありません。

一方で、執行役員などで銀行にそのまま残れる人はわずかであり、多くの場合は関連会社などの外部に出向となるケースが一般的です。

銀行員の福利厚生の特徴は?

大きな銀行に勤務する銀行員は、充実した福利厚生の下で働くことができます。

とくに住居関連に関する福利厚生が手厚く、各地に銀行員専用の社宅が用意されていて格安の家賃で暮らすことができたり、利用しない場合でも住宅手当が支給されたりします。

このほか、よくある福利厚生の内容としては、各種社会保険完備、交通費全額支給、持株会制度、財形貯蓄制度、社員食堂や昼食費補助などが挙げられます。

また、大きな銀行になると事業内保育所やベビーシッター利用の補助金制度などもあり、育児と仕事を両立させやすい環境が整えられています。

有給休暇の取得を推奨する職場も増えているため、忙しさはありつつも、待遇面については安心して働けることが多いでしょう。

20代で正社員への就職・転職

銀行員の初任給はいくら?大卒と高卒の違いは?

ここからは、銀行員の初任給について、銀行の規模による違いや、学歴による違いを踏まえて説明します。

都市銀行と地方銀行の年収の違い

都市銀行に新卒で入社した場合の初任給は、大卒者で24~26万円ほど、大学院卒で28万円ほどが相場です。

三井住友銀行の総合職採用情報を見ると、大学院卒の月収は280,000円、四年制大学卒の月収は 255,000円/月(※2025年卒の場合)とされています。

ボーナス(年間で給料の4か月分と想定)を含めると、大学院卒の年収は448万円、四年制大学卒の年収は408万円ほどと考えられます。

地方銀行では地域や規模によっても違いがありますが、大卒者の初任給は22~25万円前後とする銀行が多いです。

福岡銀行を例にみると、遠隔地への転勤があるコースで260,000円、原則として転居を伴う転勤がないコースでは250,000円となっています。

→出典:株式会社三井住友銀行 募集要項

→出典:福岡銀行 募集要項 採用概要

大卒と高卒の年収の違い

銀行員の新卒採用は、幹部候補を目指す「総合職」と、主に事務や総合職のサポートをする「一般職」に大きく分かれます。

高卒は主に一般職採用となり、初任給は18万円ほど、年収は300万円ほどとなるでしょう。

総合職で入った大卒者の場合、勤続年数が増えていくとどんどん昇進・昇給をする人が多いため、年齢を重ねると高卒者との年収には大きな差がつきやすいです。

なお、高卒で銀行員になれる銀行は年々減少傾向にあり、地方銀行や信用金庫などに限られます。

地方銀行や信用金庫はメガバンクに比べると給与水準が低めとなっているため、高卒から高収入を見込むのは難しいと考えておいたほうがよいでしょう。

銀行員の役職別の年収

大きな銀行組織の中では、さまざまな役職を持つ人が活躍しています。

ここからは、銀行員の役職別の年収について紹介します。

支店長代理

支店長代理は、20代後半〜30代で昇進するケースが多い、一般企業の係長クラスです。

いわゆる現場の仕事だけでなく、銀行業務や職員全体の管理をまかされるようになります。

支店長代理になると、地方銀行では年収500万円、メガバンクでは年収700万円ほどとなります。

課長

支店長代理の次の役職は課長で、30代後半〜40代ごろに昇進するケースが一般的です。

お客さまと接することは少なくなり、現場を離れて課全体の業務を管理したり、部下を育成したりする立場になります。

課長になると、年収は800万円〜1,000万円ほどとなります。

ただし、どの「課」を担当するかによっては今後の昇進に大きな影響を与えます。

とくに「法人担当」の場合はその後の出世が見込まれますが、「預金担当」や「個人担当」になると、その後の出世は難しいといわれます。

副支店長

課長の次は「副支店長」の役職になります。

支店長の代理や補佐等を行い、おおよそ40歳〜45歳頃に昇進しますが、副支店長は店舗に1人しかいないため、このころから出世競争が激化しはじめます。

平均年収は地方銀行で600万円前後、メガバンクでは1,000万円〜1,300万円にもなります。

支店長

「支店長」は銀行の支店のトップです。

40歳〜50歳に昇進するのが一般的ですが、副支店長から支店長になれるのは約4割しかいません。

支店長に昇進するのは狭き門であり、平均年収は地方銀行で1,000万円前後、メガバンクでは1,000万円〜1,500万円ほどとなります。

執行役員

銀行員のトップの役職は「執行役員」です。

執行役員になると、直接お客さまとやりとりをすることはありません。

重要な取引先との商談や日銀との対応などになり、一般的な銀行員の業務はなくなります。

平均年収1,500万円以上になる人もいますが、執行役員の年収は銀行によっても大きな差があります。

支店長から執行役員へ昇進する人は数年にいるかいないかという倍率であるため、ここまで上りつめるには相当の努力が必要です。

20代で正社員への就職・転職

銀行員の職種別の年収

銀行員の職種別の年収を紹介します。

窓口やバックオフィスなどの一般職

一般職は主に窓口やバックオフィスなどの事務職を担当します。

いわゆるお客さま対応であり、多くは高卒や短大卒などが担当します。

一般職の平均年収は300~400万円程度で、銀行員のなかではやや低い水準にあります。

年収の伸び方も総合職に比べると少な目であり、年収400万円以上になる人はあまり見られません。

営業などの総合職

総合職の業務は幅広く、渉外・法人・融資・外国為替・本部勤務などさまざまな担当に分かれています。

一般的な営業マンと同様に銀行の外で働くこともあり、転勤を伴うことも多いです。

総合職で採用された銀行員の年収は平均600万円〜750万円ほどであり、他の業種の総合職と比べても高くなっています。

クオンツ・アクチュアリーなどの専門職

クオンツ・アクチュアリーといった専門職として採用され銀行で働く人もいます。

クオンツとは、金融市場におけるソリューション提供・基礎インフラ整備を行う仕事です。

アクチュアリーは、生命保険・損害保険・企業年金などの金融分野で、保険料率・支払保険金額の算定をはじめとする数理業務を担当する専門職です。

こうした専門職として働く場合、年収1000万円~1200万円を超える人が多いといわれています。

女性の銀行員の年収は?

各銀行では、男女別の年収について公表していません。

しかしながら、銀行員として務めた場合、男性は30代から大きく年収が増加する傾向があるのに対して、女性は400万~500万円程度で頭打ちになるケースが多いといわれます。

この背景のひとつとして、総合職と比べ、給与水準が低めの一般職として働く女性が多いことがあると考えられます。

また、男性は実績を積むにつれて出世していくのに対し、女性は結婚や出産、育児などによって昇進スピードが遅かったり、キャリアを中断したりするケースがあることも、ひとつの理由として考えられるでしょう。

銀行の種類における年収の違い

ここでは、銀行の種類ごとの年収の違いを紹介します。

メガバンク

メガバンクとは、「みずほフィナンシャルグループ」「三菱UFJフィナンシャル・グループ」「三井住友フィナンシャルグループ」のように、全国に営業している大規模な銀行です。

東京商工リサーチの調査によると、銀行平均年収が608.1万円であったのに対し、こうした大手銀行の平均年収は773.9万円でした。

一般的な職業のなかでは高めの年収となっている銀行員のなかでも非常に高くなっているといえるでしょう。

地方銀行

地方銀行とは、全国の都道府県に本店を置き、各地域の経済活動を助ける役目があります。

信用調査会社・東京商工リサーチの調査によれば、地方銀行の平均年収は618.8万円、第二地方銀行では平均年収554.2万円と大幅な差があります。

信託銀行

信託銀行とは、一般的な銀行業務のほかに、利用者の資産を預かり、管理・運用する「信託業務」を行っています。

大きな資産を持つ人に、不動産や有価証券などの資産運用をサポートする仕事です。

信託銀行全体の平均年収は公表されていませんが、野村信託銀行やみずほ信託銀行など大手信託銀行は年収800~900万円ほどになる人も多いようです。

ネット銀行

ネット銀行とは、店舗を持たない銀行です。

インターネット上での取引でサービスを行うため、コストが安く抑えられ近年人気を集めています。

人件費を安く抑えることもあってか、ネット銀行の年収は400~600万円と、銀行全体のなかでは低めになっています。

外資系銀行

「ゴールドマンサックス」や「シティグループ」などといった外資系企業は、強い商品力や技術力をもっており、シェアもけた違いです。

年収は1000万円を超えることが多く、年収アップのために外資系銀行への転職を狙う人も少なくありません。

東京商工リサーチ 2021年3月期決算 国内銀行78行「平均年間給与」調査

銀行員の給料・年収の特徴

銀行員の給料・年収の特徴について紹介します。

銀行では、他の業種の会社とは異なる、いくつかの特徴が見られます。

特徴1.会社員の平均年収よりも高収入が期待できる

信用調査会社・東京商工リサーチの調査によれば、国内銀行76行における2022年3月期の平均年間給与(基本給に賞与や基準外賃金を加えたもの)は608万1,000円です。

会社員の平均年収が458万円(令和4年分民間給与実態調査より)であることと比べると、一般的な会社員と比べると銀行員の年収は150万円ほど高いことがわかります。

昔から銀行員に「高給取り」「安定職」というイメージを抱く人は多く、銀行に就職すれば安泰と考えられる傾向がありました。

実際、銀行は比較的経営が安定しており、待遇のよさが学生の就職先としての人気を後押ししています。

ただし、ひとことで銀行と言っても銀行の種類(メガバンク、都市銀行、地方銀行など)によって、給料や待遇には違いがあるため注意が必要です。

特徴2.職種によって基本給や昇給ペースが異なる

銀行では、大きく分けて「総合職」と「一般職」の社員が働いており、両者では給料に差が出ることも特徴です。

総合職は営業や融資業務などに携わり、一般職は窓口業務を中心に担当します。

また、総合職の社員は国内外への転勤の可能性や、幹部候補としての期待が寄せられていることもあり、給料は高めです。

同じ銀行に勤め、同じ入社年次や勤続年数であっても、総合職の人のほうが基本給や昇給ペースが速く、さらに給料の上がり幅も大きいケースが多いです。

しかし銀行は良くも悪くも出世競争が厳しく、たとえ総合職であっても、順調に出世していく人と、その道から外れてしまった人とでは、収入に大きな開きが出ることも珍しくありません。

特徴3.資格の取得で収入アップにつながることも

銀行員は、常に「金融に関するプロフェッショナル」であることが求められます。

そのため、入社後は金融商品や社会経済に関する幅広い知識を身につけるために、さまざまな資格試験や検定試験にチャレンジすることになるのが特徴です。

代表的なものとしては、会計に関する実務について問われる「日商簿記2級」や、金融・証券・保険・年金などについて幅広い分野の知識が必要な「ファイナンシャルプランナー」の資格があります。

さらにこれ以外にも、不動産の取引について問われる「宅建(宅地建物取引主任者)」や銀行業務全般に関する知識が問われる「銀行業務検定試験」などもあります。

こうした資格・検定試験への合格は、単に知識を身につけることができるだけでなく、資格手当につながることもあります。

いつもの給料にプラスして月々の手当がもらえるようになるため、大きな収入アップが見込める場合があります。

特徴4.出向すると年収は下がる?

出向とは、一般的に「会社の業務命令によって、会社に在籍したまま、子会社や関連会社で業務に従事すること」を意味します。

銀行員が出向する割合は大きく、支店長クラスまで出世していたとしても、役員候補にならなければ50歳くらいで出向になるケースが一般的です。

銀行における出向は「出向扱い」にすることで給料を減額する「人件費削減」が主目的であり、出向した場合、基本的には年収は下がるといわれています。

本社勤務の場合の6〜7割ほどにまで下がることが多く、一度出向すると再度銀行に戻ってくることは難しくなります。

銀行員が所属する代表的な企業の年収

| 会社名 | 平均年収 | 平均年齢 |

| 株式会社三菱UFJフィナンシャル・グループ | 784万円 | 39.4歳 |

| 株式会社三井住友フィナンシャルグループ | 842万円 | 39.4歳 |

| 株式会社みずほフィナンシャルグループ | 793万円 | 39.5歳 |

出典:2024年現在(各社有価証券報告書より)

株式会社三菱UFJフィナンシャル・グループの全従業員の平均年収

株式会社三菱UFJフィナンシャル・グループは国内最大の民間金融グループで、三菱UFJ銀行のほか、グループ各社で信託や証券、カードなど多様な金融事業を展開しています。

連結では13万人を超える従業員を抱え、国内各地のほか海外にも多数の拠点があり、多様な仕事に就くチャンスがあります。

株式会社三井住友フィナンシャルグループの全従業員の平均年収

株式会社三井住友フィナンシャルグループは国内大手金融グループの一つです。

傘下に三井住友銀行、SMBC日興証券、三井住友カードなどがあります。

株式会社みずほフィナンシャルグループの全従業員の平均年収

株式会社みずほフィナンシャルグループは、旧富士、第一勧業、日本興業の3行を前身とする、国内3大金融グループの一つです。

みずほ銀行のほか、みずほ信託銀行、みずほ証券などのグループ会社があります。

銀行員は年収1000万円を目指せる?

銀行員は、年収1000万円を比較的目指しやすい職業といえるでしょう。

メガバンクに勤めた場合は、30代後半〜40代ごろで課長クラスに昇進し、年収1000万円に到達する人もいるようです。

メガバンクに比べると地方銀行で年収1000万円に到達するのは難しいですが、支店長クラスまで昇進することができれば、充分見込めるといえます。

銀行員の将来性にもとづく今後の年収予想は?

AI化が進んだり、ネット銀行が人気を集めたりする中で、今後は銀行員が活躍できる場面は徐々に減ることが予想されます。

実際、新卒の採用人数は年々減少傾向にあり、メガバンクではかつて1,000人以上を大量採用していましたが、2021年は約500人ほどまで減りました。

将来は銀行員の数が限られ、現在より、さらに狭き門になる可能性があります。

銀行員の年収は大幅に下落するようなことはないものの、メガバンクである「みずほ銀行」も副業を解禁するなど、働き方に変化が見られます。

これは銀行から優秀な人材が流出することを防ぐためとされていますが、長引く不景気や低金利の影響を受け、今後は銀行員の年収が徐々に下がる可能性も否定できません。

銀行員が収入を上げるためには?

もともと給与水準が比較的よいとされる銀行員が、さらに収入アップを目指すとしたら、どんな方法があるのかを説明します。

メガバンクに転職する

銀行員は全体として安定した収入を得やすいですが、少しでも高収入を求めるのであれば、やはり規模の大きな都市銀行へ就職するのが一番です。

メガバンクと呼ばれる銀行に総合職として入行し、順調にキャリアを築いていけば、どんどん昇進・昇給し、30代半ばから後半にかけて年収1000万円に達することも不可能ではありません。

しかし、銀行内部では常に激しい出世競争が繰り広げられているため、何か重大な問題やトラブルを起こしてしまうと、一気に出世ルートから外れてしまう厳しさがあります。

管理職になれなかった場合には、40代から50代でグループ会社や取引先に出向となり、そのまま定年を迎える人も多いです。

外資系銀行へ転職する

都市銀行以外で高収入をねらうとなると、入社ハードルは非常に高いものの、外資系投資銀行に勤めることができれば、さらに高額な収入を手にできるチャンスがあります。

入社数年で年収800万円ほどに達し、40代以上では年収2000万円を超える人も珍しくありません。

外資系投資銀行は業界全体の景気や個人成績によっても年収の変動が激しいですが、キャリアアップできれば都市銀行以上の収入が得られます。

「銀行員の年収・給料」まとめ

銀行員は、他の業種の会社員に比べると高めの収入が見込めます。

資格をいくつも取得したり、役職に就くことで、メガバンク勤務であれば30代のうちに年収1000万円を超える人も出てきます。

しかしながら、管理職や幹部を目指す場合は競争が激しく、出世レースから外れてしまうと出向を命じられて給料が下がったり、収入が頭打ちになったりすることもあり得ます。

また、そこまで大きくない都市銀行や地方銀行では、ある程度の年収までしか上がらないケースもあります。