税理士になるには? 資格の取得方法や必要な実務経験を解説

税理士試験の受験資格を得るためにはいくつかの方法があるため、自分に合う進路を選択していくことが大事です。

この記事では、どのようにして税理士になるか、試験の難易度や必要なスキル、働き方などについて紹介します。

【所要1分】あなたに合った仕事は? 無料で適職診断(全世代OK)

「適職診断 by キャリアガーデン」は、あなたの適職を9つ提案する無料サービスです。

「どんな仕事が合っているか知りたい」という方に受けていただきたい診断です。

税理士になるには

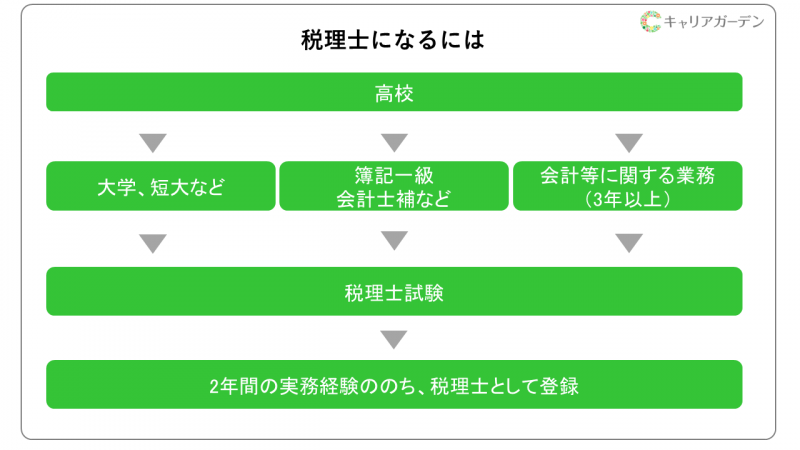

税理士になるには、大きく「税理士試験を受けるルート」と「税理士試験を受ける以外のルート」の2種類があります。

それぞれのルートについて、以下で詳しく説明します。

税理士試験を受けるルート

税理士は国家資格であり、税理士として働くには、国税庁が行う税理士試験に合格する必要があります。

税理士を目指す人の多くが、主に以下のようなルートを経て、税理士試験の受験資格を得たのちに試験を受験します。

なお、国家試験に合格しても、すぐに税理士として独立して働くことはできません。

合格後には2年間の実務経験を積む必要があり、その後に税理士会に登録し、正式に税理士としてのキャリアをスタートさせることができます。

税理士試験を受ける以外のルート

税理士試験を受けずに税理士資格を取得する方法もあります。

税務署勤務後に研修を受ける

そのひとつは、税務署などで23年以上勤務した後に指定の研修を受けるルートです。

この方法では、税務の実務経験があることから税理士試験が免除され、税理士資格を取得できます。

難易度の高い国家試験を受けずに税理士資格が得られることは大きなメリットとされており、実際、税務署勤務経験者が退職後に、税理士業を営む「国税OB」として活躍することも多いです。

ただし、必要な経験年数が23年以上と非常に長いため、学生にとっては現実的な選択肢ではありません。

弁護士や公認会計士から税理士になる

そのほか、弁護士資格や公認会計士資格を取得した人は、税理士会に登録することで税理士としての業務を行うことができます。

しかし、これらの資格取得は税理士試験よりも難易度が高いため、税理士資格を取得できる方法としては非現実的です。

税理士を目指す学生にとっては、通常の税理士試験を受験することが一般的な方法といえます。

20代で正社員への就職・転職

税理士の資格・難易度

税理士試験は非常に難関といえる試験で、合格には長い時間と多大な努力が必要です。

試験内容は「簿記論」「財務諸表論」「所得税法」など、税や会計に関する全11科目にわたります。

合格基準として、それぞれの科目で60%程度以上の得点が必要です。

一つの科目に合格するだけでも、数百時間にわたる勉強が必要といわれます。

しかし、税理士試験では、すべての科目を一度に合格させる必要はありません。

受験者は各科目ごとに試験を受け、合格できなかった科目は次年度以降に持ち越すことができます。

このため、多くの受験者は数年をかけて5つの科目の合格を目指します。

税理士になるための学校の種類

税理士を目指す人は、学校を選ぶ際に注意が必要です。

受験資格を取得し、税理士試験に臨むために、多くの人が法学部や経済学部などで税法や会計学を学ぶ大学に進学します。

大学卒業後に大学院に進学し、会計学や税法に関する学位を取得することで、税理士試験の11科目のうちいくつかが免除されることがあります。

これはほかの学生に比べると非常に有利です。

しかし、高卒や理系の学校から税理士を目指す場合は、まず受験資格を取得しなくてはなりません。

このため、税理士事務所や会計事務所で働きながら、夜間や通信講座を活用して勉強することが一般的です。

税理士を目指している場合は、進路選択によって試験への道のりが変わることを意識しておきましょう。

税理士になるための学校・費用(大学・大学院・専門学校、スクール)

20代で正社員への就職・転職

税理士に向いている人

税理士の仕事は、伝票や領収証、財務諸表など、膨大な量の資料を慎重に処理し、法律に従って適切に処理しなくてはなりません。

そのため、几帳面な性格で、地味な作業をコツコツと忍耐強く続けられる人が税理士向きといえます。

さらに、クライアントからの信頼を築き、安定した仕事を得るためには、企業経営者や個人事業者と良好な人間関係を築くコミュニケーション能力も不可欠です。

とくにコンサルティング業務を行う場合には、情報を提供し、提案力を発揮する能力のほか、わかりやすく説明し、的確に伝える表現力、プレゼンスキルなども重要です。

税理士の雇用形態

税理士は、その資格の難易度や専門性から、資格を取得できる人が限られています。

資格取得後は多くの税理士が独立・開業を選択し、税理士会の統計によれば、資格保有者の7割以上が開業しています。

ただし、個人のライフスタイルや状況に合わせて、正社員として就職したり、派遣社員、あるいはパートタイムやアルバイトで働くなど、さまざまな働き方が可能です。

以下で、それぞれの働き方の特徴を詳しく説明します。

正社員の税理士

正社員の特徴

税理士試験は合格までに数年かかる難関です。

そのため、正社員として働く際には入社時点で試験に合格していることが必須ではありません。

税理士を目指す多くの人にとって、正社員として働くチャンスがあります。

ただし、税理士としての仕事は給料や福利厚生面が手厚い反面、勤務時間や業務量が多く、責任も重いです。

資格を取得していない場合、試験対策をしながら働くことが必要ですが、フルタイムで働きつつ試験対策を進めるのは大変なことです。

学習状況に応じて、資格取得の支援体制が整っている就職先を選ぶことも検討したほうがよいでしょう。

資格取得を優先するため、派遣社員などの雇用形態を選ぶことも一つの選択肢です。

資格を取得していない場合、正社員の働き方がベストであるとは限らないことに注意が必要です。

正社員の待遇

企業で正社員として働く税理士の平均年収は、勤務先や経験年数によって異なりますが、一般的には700万円前後とされています。

税理士資格を取得することで、月額5万円前後の資格手当が加算され、収入アップが期待できることが一般的です。

ただし、税理士事務所は比較的小規模なところが多いため、より安定性を求める場合、大手企業やメーカーなどの経理部や財務部で税理士資格を生かす選択もあります。

派遣社員の税理士

派遣社員の特徴

税理士が派遣社員として働くケースもあり、特に決算期前後や上場準備期間の企業など、業務の多い時期に需要が高まります。

派遣社員として働くためには、税理士や公認会計士の派遣を専門的に取り扱っている人材派遣サービス会社に登録する方法が一般的です。

税理士資格を保有していなくても、一部の試験科目に合格している場合には派遣社員として登録できることもあります。

派遣の税理士は、正社員と比較すると残業時間などが少ないため、資格勉強に充てられる時間が増えます。

そのため、収入よりも資格取得への勉強時間を優先する場合には、派遣社員として働くという人も多いです。

派遣社員の待遇

派遣税理士の給与は、通常の事務職の派遣社員よりも高めです。

専門知識が必要とされるため、未経験者であっても時給1,500円前後からスタートすることが一般的です。

一定の経理経験や税務知識がある場合には、時給3,000円から5,000円以上といった高時給となることもあり、時給10,000円以上のケースもあるようです。

この働き方は、資格取得の勉強と両立させたい人や、高収入を求めないかわりに自分のペースで働きたい人にとって魅力的な選択肢といえます。

独立を目指すために経験を積みたい人や、時間を確保したい人などにとっても、派遣税理士としての活動を通じて専門スキルを向上させることができます。

アルバイト・パートの税理士

アルバイト・パートの特徴

税理士事務所や会計事務所でのアルバイトやパートの求人が出ることもあります。

この場合、主に税理士をサポートする補助スタッフとして募集されます。

会計ソフトを使用して仕訳の入力や税務申告書類をチェックするなど、比較的簡単な事務作業を行うものが多いため、高度な税務知識やスキルは必要ありません。

通常、アルバイトやパートでは、税理士資格は求められず、代わりに経理経験や簿記2級または3級の資格を持っていることが求められることがあります。

アルバイト・パートの待遇

税理士事務所や会計事務所でのアルバイトやパートの待遇は、勤務先や個人のスキルによって異なることがありますが、一般的には時給1,000円から2,000円程度です。

通常のアルバイトよりやや高めの水準です。

高校生や大学生にとっては、経験を積むチャンスであり、税理士事務所で働きながら将来的に税理士や公認会計士を目指すことができる場合もあります。

なかにはインターンシップとして学生アルバイトを採用する事務所もみられます。

実際の税理士の業務を学びながら報酬を受けることができるため、学生にとって非常に有益な経験となるでしょう。

フリーランスの税理士

フリーランスの特徴

独立・開業する税理士の最大の特徴は、働き方や仕事内容を自由に選べることです。

納税者や法人企業は全国各地に存在するため、都市部から地方まで、多くの場所で仕事を見つけることができます。

また、仕事内容も多様で、中小企業の決算整理を主に扱う税理士もいれば、個人顧客に対して相続や資産運用のアドバイスを提供する税理士もいます。

さらに、事業形態も幅広く、個人でフリーランスとして独立する人もいれば、法人を組織して多岐にわたる事業を展開する経営者もいます。

税理士は力量次第で多様な働き方ができるといえるでしょう。

フリーランスの待遇

フリーランスは自由な働き方ができるため、収入面についても大きな幅があります。

年収3000万円以上を稼ぐ税理士もいれば、平均的な民間会社の社員と同等か、それ以下の年収の税理士もいます。

ただし、平均的にみると年収1000万円を超えているフリーの税理士は決して珍しくありません。

税理士の独立にはリスクが伴いますが、その分高い収入を期待できることが魅力の一つです。

とはいえ、給与だけでなく、仕事のやりがいや生活のバランスなど、個々の価値観に合った働き方を選ぶことが重要です。

副業・在宅の税理士

税理士業界でもIT化が進み、在宅でできる仕事が増加しています。

特に、クラウドソーシングを利用して会計や給与計算、記帳代行などの業務を受注する方法が普及してきています。

これは税理士事務所や会計事務所からすると、人件費を削減できるメリットがあり、需要がある繁忙期や閑散期にも柔軟に対応できます。

さらに、一部の事務所ではスタッフに対して在宅勤務(テレワーク)を認めているところもあります。

電子申告に代表されるように、今後通信技術がさらに発展することで、在宅での勤務が増える可能性は十分にあるでしょう。

IT技術を活用した仕事は、税理士業界における新たな働き方の選択肢として広がっています。

税理士のキャリアプラン・キャリアパス

税理士のキャリアプランを構築する上で、法人と個人どちらを顧客とするかは非常に重要です。

法人クライアントを担当する場合

法人クライアントを担当する場合、まずは記帳代行、月次試算表の作成、決算処理、税務申告などの基本業務を習得します。

その後、税務対策、節税対策、経営面のサポートなど、コンサルティング業務に進出することが一般的です。

製造業や流通小売業、サービス業など、顧客の業種によっても必要なスキルは異なりますので、さまざまな業種のクライアントを担当し、幅広い業種に対応できるスキルを磨くことがキャリアアップの一環となります。

個人クライアントを担当する場合

個人クライアントを担当する場合、年末調整、給与計算、確定申告などの、個人向けの業務を行います。

そして、事業承継対策、相続、贈与など、個別案件に対応するための専門知識を習得し、対応していきます。

個人事業主や不動産オーナー、医師、スポーツ選手など、クライアントの属性はさまざまですが、一般的には法人よりも個人のほうが報酬単価は下がります。

そのため、どうやって付加価値を高めていくかも重要であり、専門家の観点からアドバイスを提供して、報酬単価を向上させることが求められます。

このほかキャリアの途中で独立・開業することも選択肢の一つです。

経験とノウハウを積み、人脈を築いた後は、独立して自分の税理士事務所を立ち上げることができます。

どのキャリアパスを選択するかは、自身のスキルや興味、将来のビジョンに合わせて検討しましょう。

税理士を目指せる年齢は?

税理士試験は合格までに長い年月のかかる難関試験であり、試験合格者の平均年齢はほかの試験に比べてもかなり高いことで知られています。

年齢別にみれば、40代以上の合格者が毎年4分の1以上を占めており、このことからも試験がいかに難しいかがわかります。

しかし、逆に考えれば、年齢に関係なく何歳からでも税理士を目指すことが可能といえます。

実力主義の傾向が強く、また定年退職もないという特徴をみても、税理士としてのスタートが多少遅かったとしても、キャリア上そこまで不利にはなりにくいでしょう。

ただ、資格取得までに数年、人によってはそれ以上かかる可能性もありますので、できる限り若いうちに勉強を始めるに越したことはありません。

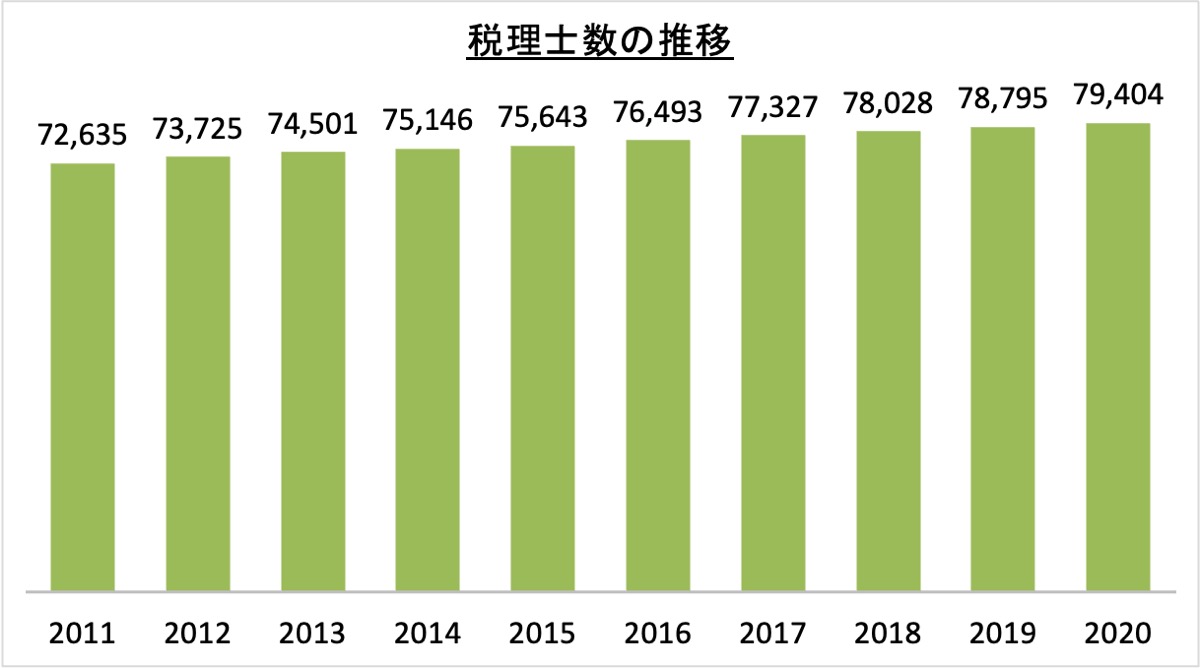

【参考】税理士の人数の推移

日本税理士連合会の統計資料によると、税理士の人数は2020年時点で79,404人となっています。毎年、一定数増えてきている状況です。

出所:日本税理士連合会

「税理士になるには」まとめ

税理士になるにはいくつかの方法があります。

多くの場合は税理士試験に合格後、実務経験をつみ、日本税理士会連合会に登録することで、税理士として働いています。

高卒や理系からでも税理士試験への道を切り開き、税理士としてのキャリアを築いていくことが可能です。

試験合格に向けて努力を重ね、実務経験を積むことで、税理士としてのスキルと信頼を築いていきましょう。